An einer Liegenschaft gibt es immer etwas zu tun. Meist sind es kleinere Reparaturen oder Servicearbeiten, manchmal aber auch umfassende Sanierungen. Einiges darf in der Steuererklärung als Abzug geltend gemacht werden.

Hier zählt der neue Boden nur zu zwei Dritteln als Gebäudeunterhalt, weil das Parkett billigeres Laminat ersetzt.

Fritz Muster telefoniert mit seiner Treuhänderin und fragt: «Ich möchte meine Betriebsleiterwohnung sanieren. Küche, Bad, Böden und Fenster werden ersetzt. Was kann ich von den Steuern abziehen?»

Privat- oder Geschäftsvermögen?

Damit die Frage von Fritz Muster korrekt beantwortet werden kann, muss zuerst klar sein, ob die Liegenschaft zum Privatvermögen oder zum Geschäftsvermögen gehört:

-Liegenschaften im Privatvermögen werden im Kanton Bern auf dem Steuerformular 7 deklariert. Dort sind auch die Unterhaltskosten aufzuführen.

⁃Liegenschaften im Geschäftsvermögen sind in der Buchhaltung bilanziert. Die Unterhaltskosten können als Aufwand verbucht werden und vermindern somit das Einkommen aus der selbständigen Erwerbstätigkeit.

Welche Kosten kann man abziehen?

Bei Liegenschaften im Privatvermögen können Sie in der jährlichen Steuererklärung folgende Kosten geltend machen:

⁃Unterhaltskosten

⁃Investitionskosten, die dem Energiesparen und dem Umweltschutz dienen

⁃Rückbaukosten im Hinblick auf einen Ersatzneubau

⁃Denkmalpflegekosten

⁃Liegenschaftssteuern und Baurechtszinsen

Nicht abziehbar sind Aufwendungen, die den Wert einer Liegenschaft erhöhen (wertvermehrende Kosten) sowie Kosten, die keiner der vorgenannten Kategorien angehören. Im Geschäftsvermögen muss ein Teil der oben genannten Kosten aktiviert werden. Dafür lassen sich die Kosten über mehrere Jahre verteilt erfolgswirksam abschreiben.

Was sind Unterhaltskosten?

Unterhaltskosten sind Aufwendungen, die dazu dienen, eine Liegenschaft in ihrem Wert bzw. bisherigen Zustand zu erhalten. Man spricht deshalb von werterhaltenden Kosten. Arbeiten gelten also nur als Unterhalt, wenn ein Wertverlust droht oder bereits eingetreten ist, mit anderen Worten, wenn etwas unterhaltsbedürftig ist. Kriterien sind die Lebensdauer und die Funktionsfähigkeit eines Gebäudes, eines Gebäudeteils oder einer Installation. Die Abgrenzung zwischen Unterhalt und wertvermehrenden Kosten erfolgt nach objektiv-technischen Kriterien. Massstab ist hierbei nicht der Gesamtwert des Grundstücks, sondern der Wert des konkret instandgehaltenen Gebäudes, Gebäudeteils oder der ersetzten Installation. Aufwendungen, die nur teilweise werterhaltend sind, dürfen Sie nicht voll als Unterhaltskosten abziehen, sondern müssen den werterhaltenden Anteil der Aufwendungen anhand eines angemessenen Verteilschlüssels ausscheiden.

Privatliegenschaften

Eigenheimbesitzer dürfen jedes Jahr wählen, ob sie die effektiven Unterhaltskosten oder einen Pauschalabzug gelten machen wollen. Der Pauschalabzug beträgt für bis zu zehn Jahre alte Liegenschaften 10% des Gebäudeertrages (z.B. Eigenmietwert und Mietzinseinnahmen), für ältere Liegenschaften 20%. Ebenfalls abziehen darf man Energiespar- und Umweltschutzmassnahmen, Rückbaukosten im Hinblick auf einen Ersatzneubau sowie Denkmalpflegekosten, auch wenn solche Kosten wertvermehrend sind. Andere wertvermehrende Arbeiten, etwa der Ausbau des Dachstocks oder der Anbau eines Wintergartens, sind dagegen nicht abzugsfähig.Grössere Sanierungsarbeiten sind oft ein Mix zwischen abzugsfähigen und nicht abzugsfähigen Kosten. Bei Fritz Muster werden z.B. zusätzliche Küchengeräte angeschafft und Parkett ersetzt den bisherigen Laminatboden. Auskunft gibt im Kanton Bern das «Merkblatt 5 – Grundstückkosten». Fotos vor und nach der Renovation können helfen, den Anteil der abzugsfähigen Kosten nachzuweisen.Werterhaltende Massnahmen können Sie nur in dem Jahr geltend machen, in dem Sie die Arbeiten ausführen lassen. Entscheidend ist in der Regel das Datum der Handwerkerrechnung. Achtung: Akontozahlungen sind erst zusammen mit der Schlussrechnung abziehbar. Hingegen können Sie Investitionen im Bereich Energiesparen und Umweltschutz sowie Rückbaukosten für einen Ersatzneubau über bis zu drei Jahre in Abzug bringen, soweit sie das steuerbare Einkommen übersteigen. Rechnungen für wertvermehrende Investitionen, die Sie nicht abziehen können, sollten sie unbedingt aufbewahren. Sie können diese später beim Verkauf der Liegenschaft geltend machen und so Grundstückgewinnsteuern sparen.

Geschäftsliegenschaften

Für die Bilanzierung von Liegenschaften im Geschäftsvermögen sind die Vorschriften des Handelsrechts massgebend. Die Beurteilung des Liegenschaftsaufwandes kann sinngemäss nach dem «Merkblatt 5» erfolgen, sofern es sich um Kosten für reine Unterhaltsarbeiten oder um Aufwand für den Ersatz von bestehenden Einrichtungen handelt.Kosten erstmaliger Einrichtungen sind im Geschäftsvermögen zu aktivieren. Auf Geschäftsliegenschaften dürfen Sie jährlich Abschreibungen vornehmen.Zusätzlich dürfen Sie im Kanton Bern Rückstellungen für geplante Grossreparaturen an eigenen Liegenschaften verbuchen. Die Bildung und Auflösung dieser Rückstellungen wird steuerlich nur im Rahmen der in der Abschreibungsverordnung genannten Bedingungen anerkannt. Rückstellungen sind nur während maximal acht Jahren zulässig. Auf Verlangen der Steuerverwaltung ist ein Projektbeschrieb einzureichen. Wird die Reparatur ausgeführt, sind die laufenden Kosten der Rückstellung zu belasten. Wird die Reparatur nicht ausgeführt, ist die Rückstellung aufzulösen. Gebildete Rückstellungen dürfen somit nicht beliebig in Jahren mit schlechtem Geschäftsgang aufgelöst und in Jahren mit gutem Geschäftsgang wieder gebildet werden.

Steuerersparnis

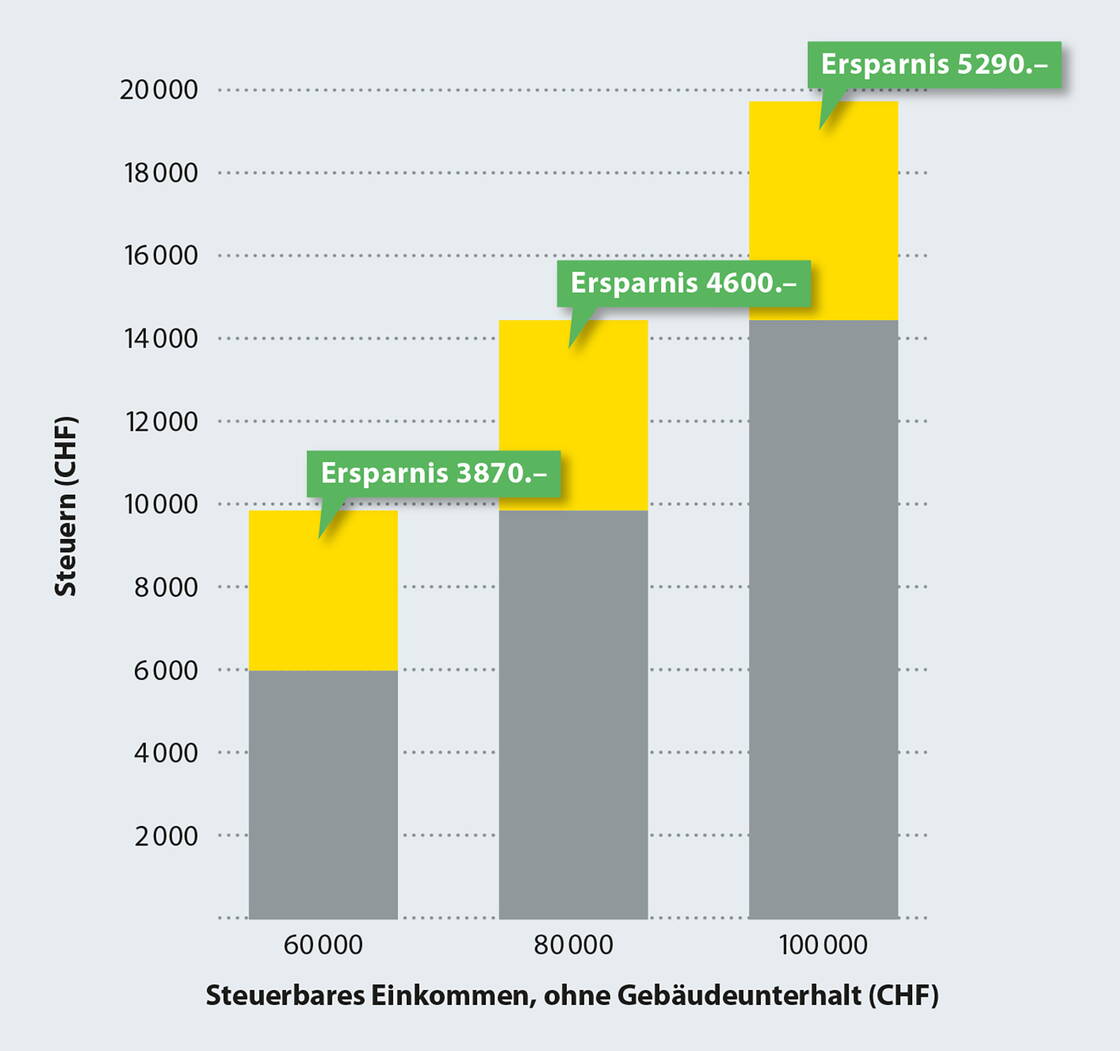

Mit Liegenschaftsunterhalt können Sie Steuern sparen. Wegen der Steuerprogression hängt die Ersparnis von Ihrem sonstigen steuerbaren Einkommen ab. Gemäss der Grafik oben führt ein Gebäudeunterhalt von 20 000 Franken bei einem sonstigen steuerbaren Einkommen von 60 000 Franken zu einer Steuerersparnis von 3870 Franken. Derselbe Gebäudeunterhalt führt bei höherem Einkommen zu einer deutlich höheren Ersparnis.

So hoch ist die Steuerersparnis (gelb) bei unterschiedlichem steuerbaren Einkommen, wenn Kosten für den Gebäudeunterhalt im Betrag von 20 000 Franken in Abzug gebracht werden (Zollikofen, verheiratet, reformiert, keine Kinder, 2023).